Cheat sheet 1 – การคำนวณภาษี และข้อควรระวังก่อนยื่นภาษี 2568 สำหรับแพทย์และทันตแพทย์! (ภ.ง.ด.94 และภ.ง.ด.90)

จากการวางแผนให้แพทย์และทันตแพทย์จบใหม่หลายๆคน รวมถึงที่จบมาหลายปีแล้ว ฟลุคมักจะพบเทรนด์เดียวกัน คือ เกือบทุกคนมักรู้ว่า ‘หมวดอะไรสามารถลดหย่อนภาษีได้เท่าไหร่’ แต่สิ่งที่ทำให้ฟลุคตัดสินใจเขียนบล็อกนี้ขึ้นมาเพราะว่ามีอยู่วันนึงที่เพื่อนฟลุคที่เป็นแพทย์ทักมาถามเรื่องภาษีว่า

“ฟลุค แกช่วยเราดูหน่อยดิ๊ เห็นเขาคุยกันใน LINE กลุ่มหมอไฟไหม้ไฟแล่บแบบนี้ๆเลย คือโดนสรรพากรเรียกไปจ่ายค่าปรับเพราะยื่นภาษีผิดประเภท โดยเฉพาะ 40(6) โดนย้อนหลังเป็นแสนเลย!”

ด้วยความที่เรารู้ว่ามีปัญหาแต่ไม่อยากให้เกิดขึ้นกับหมอและหมอฟันอีกต่อไป…เลยตัดสินใจเขียนบล็อกนี้ขึ้นมาครับ

หวังว่าบล็อกต่อไปนี้จะเป็นประโยชน์ต่อทุกท่าน ไม่มากก็น้อยนะครับ โดยจะเขียนเป็น Guidline สอนตั้งแต่สเต็ปที่ 0-10 ให้กับทุกท่านวางแผนภาษีได้อย่างถูกต้อง ครบถ้วน สมบูรณ์เลยครับ 🙂

การคำนวณภาษี

รายได้

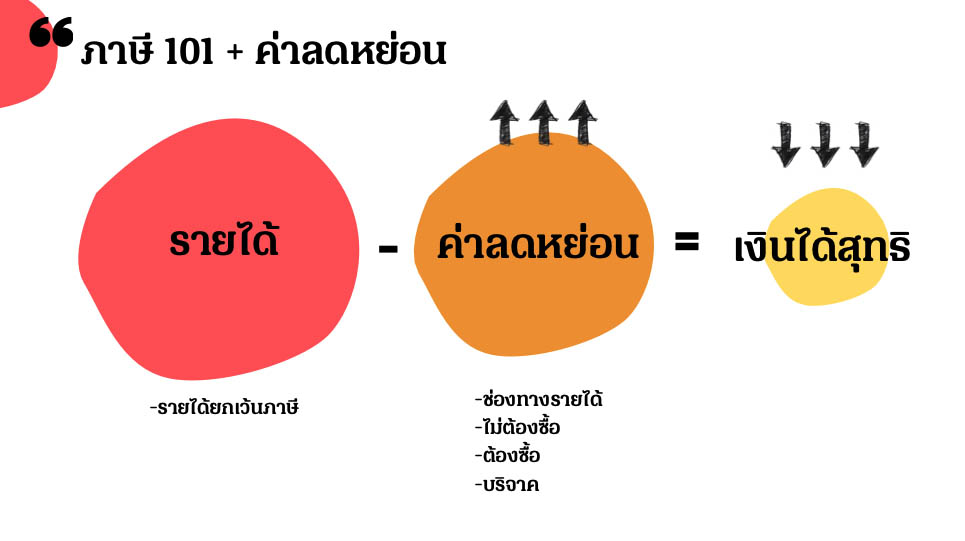

ในการวางแผนภาษีของแพทย์ ทันตแพทย์ หรือแม้แต่อาชีพอื่นๆล้วนแล้วแต่ต้องใช้ flowchart การวางแผนภาษีตามรูปด้านล่างด้วยกันทั้งนั้น แต่สิ่งที่จะต่างกันก็คือประเภทของรายได้ การยื่นภาษี และรายละเอียดปลีกย่อยต่างๆ

หากแสดงให้เห็นภาพรวมคือ ยิ่งเรามีรายได้เยอะ เงินได้สุทธิ(เงินที่จะต้องนำไปคำนวณภาษี) ก็จะเยอะขึ้นตาม ดังนั้นวิธีที่จะทำให้เราเสียภาษีให้น้อยที่สุด คือการซื้อค่าลดหย่อนให้เยอะเข้าไว้ แต่ก็ต้องซื้อให้เหมาะสมกับไลฟ์สไตล์และเป้าหมายทางการเงิน/เป้าหมายชีวิตเราด้วยนะ ซึ่งเดี๋ยวฟลุคจะยกตัวอย่างให้ดูใน paragraph ต่อๆไป

รูปแบบรายได้แพทย์และทันตแพทย์

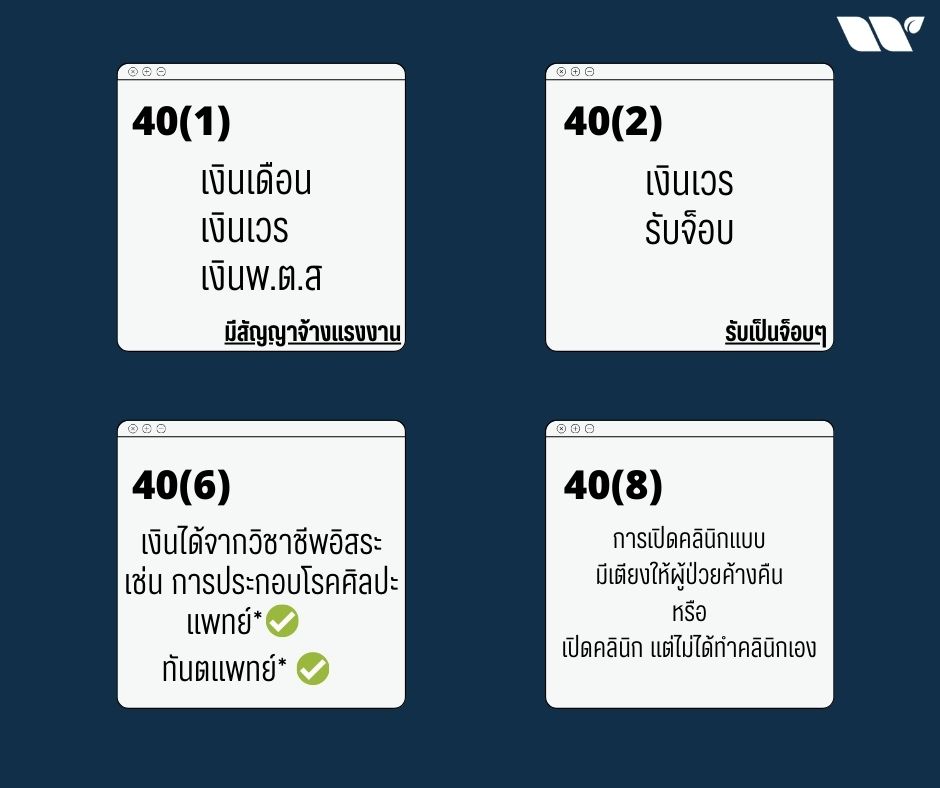

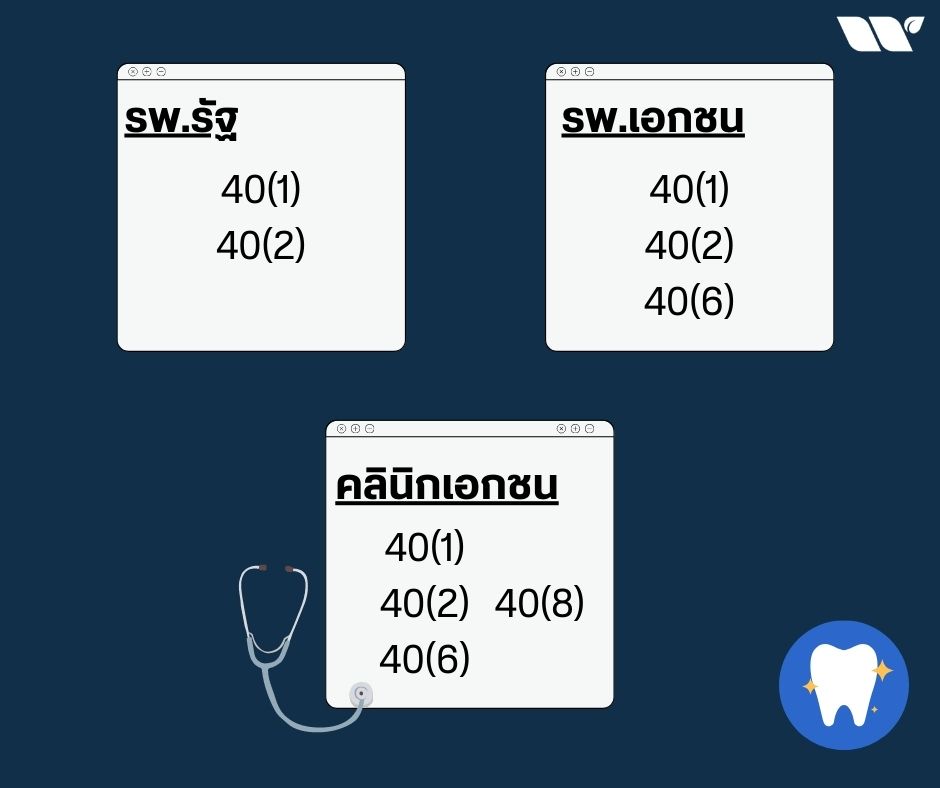

ประเภทรายได้ของแพทย์และทันตแพทย์จะมีอยู่ทั้งหมด 4 ประเภทด้วยกัน ขึ้นอยู่กับสถานที่ทำงาน หรือสถานที่ที่เราไปรับจ็อบ หรือเวร โดยหากเรามองอีกมุมหนึ่ง และแบ่งรายได้ตามประเภทตามสถานที่ทำงาน สามารถแบ่งได้ตามรูปด้านล่างนี้

รูปแบบรายได้แบ่งตามสถานที่ทำงาน

ยกตัวอย่างเช่น หากเราเป็นแพทย์/ทันตแพทย์จบใหม่และต้องไปใช้ทุนที่โรงพยาบาลต่างจังหวัด…

หลังเวลางานเราไปรับจ็อบที่โรงพยาบาล/คลินิกอื่นๆ เราจะมีรายได้ 2 ประเภท คือ

1.รายได้จากรพ.ที่เราใช้ทุน 40(1) และ

2.รายได้จากรพ.เอกชน/คลินิกที่เราไปรับจ็อบ 40(2) หรือ 40(6) ประเภทรายได้ขึ้นอยู่กับที่ระบุในเอกสารสรุปรายได้ (ทวิ 50) ซึ่งสามารถสรุปได้ตามตารางด้านล่างนี้

| สถานที่ทำงาน | ประเภทรายได้ |

| รพ.รัฐ | 40(1) 40(2) |

| รพ.เอกชน | 40(1) – กรณีเป็นแพทย์/ทันตแพทย์ประจำ *** สามารถทำประจำได้มากกว่า 1 ที่ แต่จะต้องมีรายละเอียดที่ชัดเจนว่าจะประจำที่รพ.ไหนบ้าง วันละกี่ชั่วโมง เป็นต้น ทั้งนี้รายละเอียดเงื่อนไขต่างๆจะต้องตกลงกับทางโรงพยาบาล/คลินิกอีกที 40(2) 40(6) |

| คลินิกเอกชน (รับจ็อบ) | 40(1) – กรณีเป็นแพทย์/ทันตแพทย์ประจำ *** 40(2) |

| คลินิกเอกชน (เป็นเจ้าของ) | 40(6) – เปิดคลินิกเอง และรักษาเอง หรือ – คลินิกที่ไม่มีผู้ป่วยค้างคืน 40(8) – เปิดคลินิกเอง แต่ไม่ได้รักษาเอง หรือ – คลินิกที่มีเตียงให้ผู้ป่วยค้างคืน |

จากประสบการณ์การทำงานพบว่ารายได้ของแพทย์-ทันตแพทย์จะมีรายได้ด้วยกันทั้งหมด 4 ประเภท ขึ้นกับแหล่งที่มาของรายได้ว่ารับจากที่ไหน (เช่นรพ.เอกชน คลินิก) รวมถึงประเภทของรายได้ว่าเป็น 40() อะไร โดยแพทย์จะมีรายได้ทั้งหมด 4 ประเภทด้วยกัน คือ 40(1) 40(2) 40(6) 40(8) อย่างไรก็ตามตารางด้านบนเป็นเพียงแค่แนวทาง อาจมีการเปลี่ยนแปลงจากนี้ เช่น เราสามารถรับเงินเดือนประจำ 40(1) จากรพ.เอกชนได้ เป็นต้น ขึ้นกับการรับงาน การทำสัญญาจ้าง ฯลฯ

โดยรายได้แต่ละประเภทสามารถหักค่าใช้จ่ายได้ต่างกัน แปรผันตามต้นทุนในการดำเนินธุรกิจ/การได้มาซึ่งรายได้ ซึ่งจะสังเกตว่า 40(1) กับ 40(2) จะหักค่าใช้จ่ายได้น้อยกว่า 40(6) เพราะ 40(1) และ 40(2) ต้องการใช้เพียงแค่แรงงานและความสามารถในการแลกมาซึ่งรายได้ แต่ 40(6) จำเป็นต้องเช่าสถานที่เพื่อตรวจคนไข้เพิ่มขึ้นด้วย จึงมีต้นทุนเพิ่มเติมขึ้นมา จึงหักค่าใช้จ่ายได้เหมาหรือหักค่าใช้จ่ายได้ตามจริง

ค่าลดหย่อน

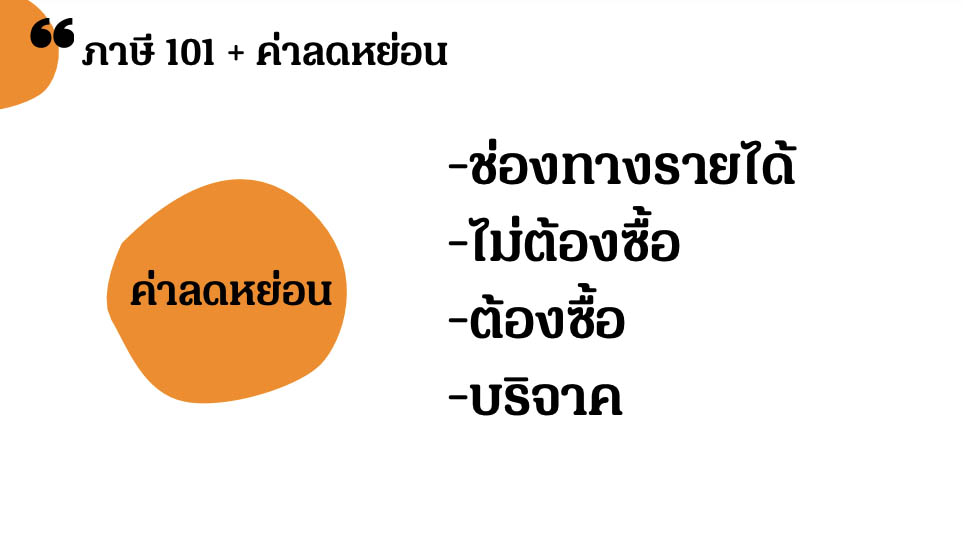

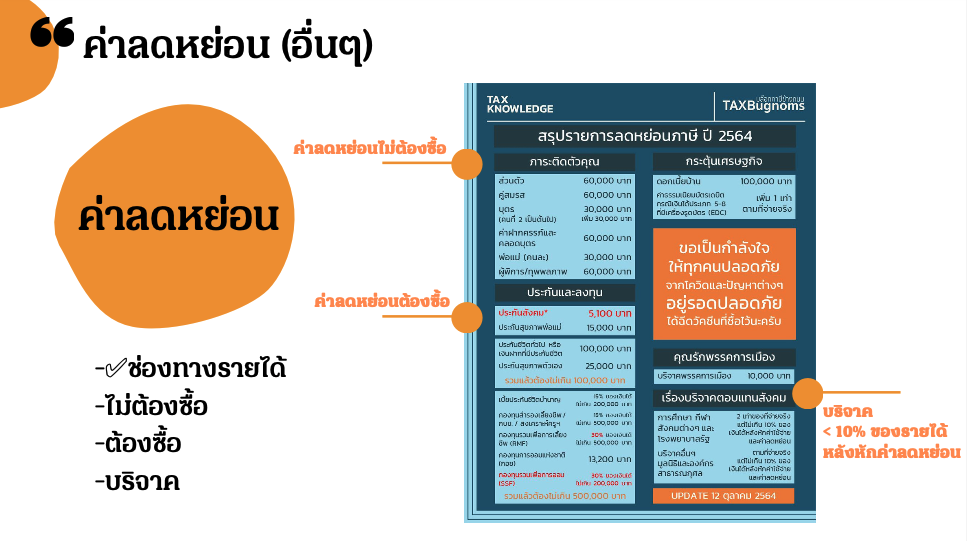

ค่าลดหย่อนสามารถแบ่งได้เป็น 4 อย่างด้วยกัน (แบ่งด้วยมาตรฐานนายฟลุค เพื่อความเข้าใจง่าย)

- ช่องทางของรายได้ หมายความว่า เป็นรายได้ประเภทไหน 40 (อะไร) เป็นต้น

- ค่าลดหย่อนที่ไม่ต้องซื้อ คือ ค่าลดหย่อนที่เราไม่ต้องซื้อก็สามารถนำมาลดหย่อนภาษีได้ เช่น อุปการะบิดา/มารดา บุตร อุปการะผู้พิการ/ทุพพลภาพ เป็นต้น

- ค่าลดหย่อนที่ต้องซื้อ เช่น ประกันชีวิต RMF SSF ช้อปดีมีคืน2565 ดอกเบี้ยกู้บ้าน เป็นต้น

- บริจาค โดยมีบริจาคบางหมวดที่สามารถลดหย่อนได้ 2 เท่า ยกตัวอย่างเช่น สถานศึกษา และโรงพยาบาลของรัฐ เป็นต้น

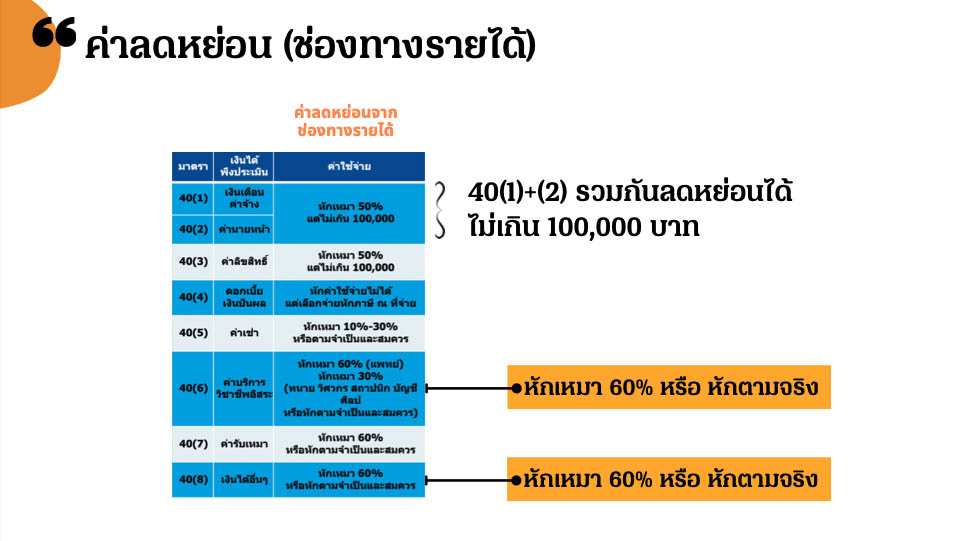

ค่าลดหย่อน – จากช่องทางรายได้

| ประเภทเงินได้ | หักค่าใช้จ่ายได้ |

| 40(1) เงินเดือน | เมื่อรวมกับ 40(2) แล้ว หักค่าใช้จ่ายได้ 50% และไม่เกิน 100,000 บาท |

| 40(2) รับจ็อบ | เมื่อรวมกับ 40(1) แล้ว หักค่าใช้จ่ายได้ 50% และไม่เกิน 100,000 บาท |

| 40(6) อาชีพอิสระ/ประกอบโรคศิลป์ | หักเหมา 60% หรือตามจริง |

| 40(8) ธุรกิจ/อื่นๆ | หักเหมา 60% หรือตามจริง |

สำหรับรายได้ประเภท 40(6) หรือ 40(8) สามารถหักลดหย่อนแบบเหมา (อัตโนมัติ 60% ได้โดยไม่ต้องใช้เอกสารหลักฐานใดๆ) แต่หากหักตามจริง จะต้องใช้เอกสารค่าใช้จ่าย เช่น บิล หรือค่าใช้จ่ายของกิจการประกอบ เป็นต้น ดังนั้นหากจะถามว่าใช้ยื่นแบบเหมา หรือตามจริงดีกว่า ให้ดูว่า…

- หักแบบเหมา หรือหักตามจริง สามารถหักลดหย่อนได้มากกว่า และ

- เอกสารพร้อมไหม

ถ้าเอกสารไม่พร้อม แนะนำหักเหมา 60% เพราะสรรพากรจะไม่เรียกตรวจ แต่ว่าหากเลือกแบบหักตามจริง สรรพากรมีสิทธิ์ที่จะสุ่มตรวจ และจะต้องยื่นเอกสารแสดงหลักฐานประกอบ

ค่าลดหย่อนที่ไม่ต้องซื้อ-ต้องซื้อ-บริจาค

โดยฟลุคได้ทำตารางสรุปค่าลดหย่อนประจำปี 2565 ให้ดังไฟล์ด้านล่างนี้

การคำนวณภาษีแพทย์และทันตแพทย์

เงินได้สุทธิ

เงินได้สุทธิ หรือเงินที่ต้องนำไปคำนวณเพื่อเสียภาษี เราจะสามารถคำนวณได้ดังนี้

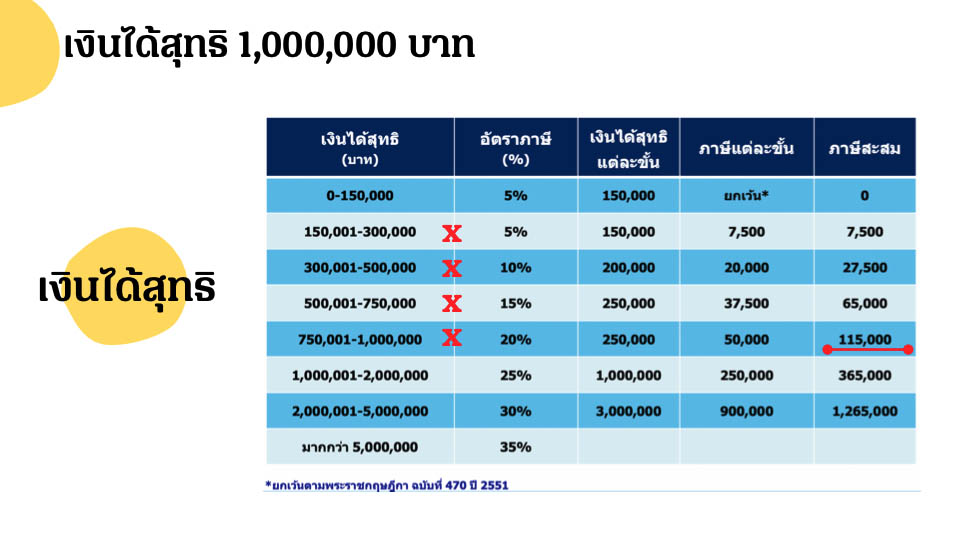

สมมุติว่าเรามีเงินได้สุทธิ (หลังหักค่าลดหย่อนทุกอย่างแล้ว) 1,000,000 บาท

- เราจะต้องนำเงิน 1 ล้านบาท ซอยย่อยเป็นช่วงๆตามตารางด้านบน เช่น 0-150,000 ก้อนนึง 150,001-300,000 อีกก้อนนึง ดังนั้นเราจะสามารถซอยเงิน 1 ล้านบาทได้เป็น 5 ก้อนตามตารางด้านบน

- ให้นำจำนวนเงินในแต่ละขั้น (column 3) มาคูณกับอัตราภาษีในแต่ละขั้น (column 2) จะได้ภาษีที่ต้องเสียในแต่ละขั้น (column 4)

- ดังนั้นภาษีที่เราต้องเสียคือ summation หรือผลรวมของภาษีในขั้นปัจจุบันและขั้นก่อนหน้านี้ทั้งหมดรวมกัน ดังนั้นหากเรามีเงินได้สุทธิ 1,000,000 บาท เราจะต้องเสียภาษี 115,000 บาท

ปัญหาที่มักพบ ข้อควรระวัง และวิธีแก้ไข

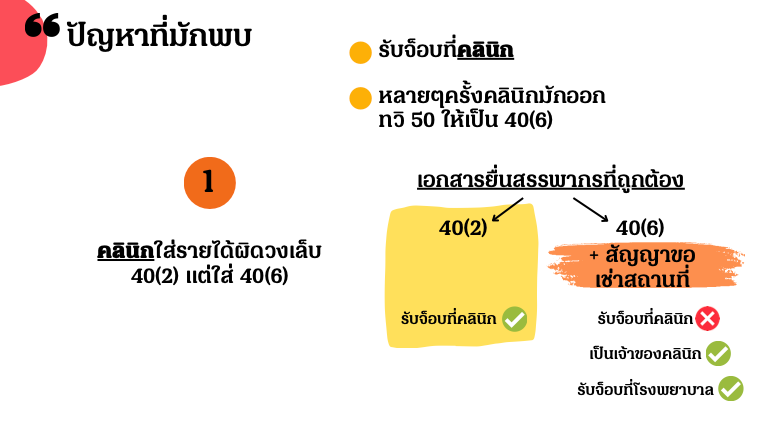

1.คลินิกยื่นรายได้ให้ผิดวงเล็บ 40(_)

จากประสบการณ์การทำงานพบว่าปัญหาที่พบบ่อยมักเป็นรายได้จากการรับจ็อบที่ “คลินิก” โดยประเภทรายได้ที่ทางคลินิกออกให้คือ 40(6)

- หากเราเป็นเจ้าของคลินิกเอง สามารถยื่นรายได้เป็น 40(6) ได้

- หากเรา “รับจ็อบ” ตามคลินิก เราจะต้องยื่นรายได้เป็นแบบ 40(2) เท่านั้น มิฉะนั้นอาจถูกสรรพากรสุ่มตรวจสอบ และหากเกิดสุ่มตรวจสอบ “ย้อนหลัง” งานจะเข้าไม่ใช่น้อย

แม้ว่ารายได้ของเราจะระบุในเอกสารเป็น 40(6) แต่ถ้ามันต้องใส่เป็น 40(2) คือเอาตัวเลขมาพิมพ์ใส่ได้ในช่อง 40(2) เลยครับ

อย่างที่กล่าวไว้ว่าจะหักลดหย่อนได้มาก-น้อย ไม่ได้ขึ้นอยู่กับว่าเราเป็นอิสระหรือเปล่า ถือใบประกอบหรือเปล่า แต่ดูจาก ‘ต้นทุนการได้มาซึ่งรายได้’ เพราะเมื่อคุณเป็นเจ้าของคลินิก (ต้องจ้างแพทย์/พนักงาน) หรือต้องพกอุปกรณ์ไปเอง คุณมีค่าใช้จ่ายในการได้มาซึ่งรายได้แล้ว ดังนั้นการยื่น 40(6) ก็ไม่ผิด (และเก็บหลักฐานไว้ด้วยนะ) แต่ถ้าคุณเดินตัวเปล่าไปรับจ็อบและใช้เครื่องมือของที่คลินิกทุกอย่าง ฯลฯ การยื่นรายได้นั้นแบบ 40(2) ก็จะถูกต้องมากกว่าครับ

การยื่นภาษีแพทย์ การยื่นภาษีทันตแพทย์

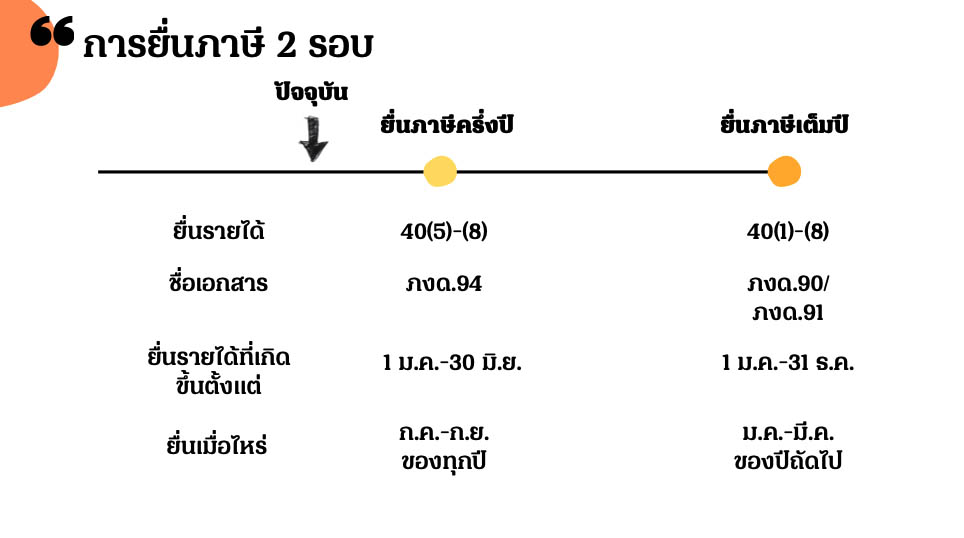

ในหมวดสุดท้าย สิ่งที่ขาดไม่ได้เลยคือการยื่นภาษี ทั้งแพทย์และทันตแพทย์ หากมีรายได้ 40(5)-40(8) ในช่วงเดือน ม.ค.-มิ.ย. รวมกันมากกว่า 60,000 บาท จะต้องยืนภาษีครึ่งปี หรือ ภ.ง.ด.94 ด้วย เพื่อเป็นการช่วยแบ่งเบาภาระภาษีของผู้เสียภาษีท่านนั้น เนื่องจากบุคคลที่มีรายได้ 40(5)-(8) มักเป็นผู้ที่มีรายได้สูง

เนื่องจากการยื่นภาษีครึ่งปี ค่าลดหย่อนต่างๆก็จะถูกหักน้อยลงครึ่งนึงด้วย อย่างไรก็ตามแนะนำให้ใช้ตารางจากลิงค์ด้านล่างเป็นเกณฑ์ reference นะครับ

หลังจากที่เรายื่นภาษีครึ่งปีไปแล้ว เราจะต้องยื่นภาษีเต็มปีอีกครั้ง โดยเราจะต้องนำรายได้ “ทุกประเภท” มาคำนวณรวมกันใหม่อีกรอบ เพราะการยื่นภาษีครึ่งปีเป็นการคำนวณรายได้แค่ 40(5)-40(8) แต่การยื่นภาษีแบบเต็มปีเป็นการคำนวณเงินได้เพื่อเสียภาษีของรายได้ทุกประเภท 40(1)-40(8) ถ้าอธิบายให้เห็นภาพคือการคำนวณภาษีเต็มปีเป็นเหมือนการ “ล้างไพ่“

ไม่ว่าตอนยื่นภาษีกลางปีเราจะเสียภาษีให้สรรพากรไปเท่าไหร่ เราสามารถนำยอดภาษีที่จ่ายไปแล้วเมื่อครึ่งปี ไปหักออกจากยอดภาษีที่ต้องชำระของภาษีเต็มปีได้ เช่น ยื่นภาษีกลางปี (ภ.ง.ด.94) เราจ่ายให้สรรพากร 20,000 บาท แล้วพอคำนวณภาษีเต็มปี (ภ.ง.ด.90) เรียบร้อยแล้ว คำนวณแล้วต้องเสียภาษีทั้งสิ้น 80,000 บาท เราก็แค่จ่ายเพิ่มเพียงแค่ 60,000 บาท เป็นต้น

หลังจากที่ปูพื้นทุกท่านให้เห็นการยื่นภาษีแบบภาพรวมว่าส่วนใหญ่ แพทย์และทันตแพทย์จะต้องยื่นภาษีทั้งหมด 2 รอบ คือรอบครึ่งปี (ภ.ง.ด.94) และเต็มปี (ภ.ง.ด.90) ดังนั้นใน blog ต่อไปฟลุคได้แปะขั้นตอนการยื่นภาษีง่ายๆแบบจับมือทำโดย ‘CLICK’ ที่ปุ่มด้านล่างนี้ 👇

สำหรับ Episode คำนวณภาษี ยื่นภาษีแพทย์ และค่าลดหย่อนภาษีครึ่งปี ภ.ง.ด.94 เรายังมีอีก 2 ตอนให้อ่านกันนะครับ โดยคลิกที่ลิ้งค์ด้านล่าง 🙂

“กำลังมีปัญหากับภาษีอยู่ใช่ไหม?“

คลิกเพื่อคุยกับนักวางแผนภาษีของเราตอนนี้!

คำถามที่พบบ่อย (FAQ)

ยื่นภาษีครึ่งปี ขอภาษีคืนได้ไหม?

ไม่ได้ สามารถขอภาษีคืนได้เฉพาะตอนยื่นภาษีเต็มปีเท่านั้น

และสิ่งที่เศร้าไปกว่านั้นก็คือหากเราต้องจ่ายภาษีครึ่งปีเพิ่ม ต้องจ่ายทันที ยกยอดไปจ่ายรวดเดียวตอนยื่นภาษีเต็มปีไม่ได้นะเออ ต้องจ่ายเลยเท่านั้น -*-

…

(ตอนให้จ่ายอ่ะเร็วจัง พอขอคืนน่ะไว้ก่อน แหม่)

คลินิกระบุรายได้เป็น 40(6) แต่เรารับจ็อบอย่างเดียว ไม่ได้เป็นเจ้าของคลินิก ยื่นภาษียังไงดี?

ตอนยื่นภาษีเต็มปี ให้นำรายได้ของ 40(6) ใส่ในช่อง 40(2) ได้เลยครับ